Hướng dẫn kế toán phân bổ thuế GTGT đầu vào, dịch vụ kế toán

Kê khai thuế GTGT là một trong những nghiệp vụ mà kế toán thường xuyên phải xử lý. Vậy thì trong bài viết này Viện Kế Toán- Công ty cung cấp dịch vụ kế toán, sẽ hướng dẫn kế toán cách phân bổ thuế GTGT đầu vào chịu thuế và không chịu thuế.

- Đối với thuế GTGT đầu vào của hàng hóa/ dịch vụ được sử dụng đồng thời cho hoạt động sản xuất và kinh doanh hàng hóa/ dịch vụ chịu thuế và không chịu thuế, thì chỉ phần kê khai thuế GTGT liên quan đến hàng hóa/ dịch vụ chịu thuế mới được khấu trừ.

Kế toán các công ty/doanh nghiệp phải hạch toán riêng từng phần thuế GTGT đầu vào được khấu trừ và không được khấu trừ.

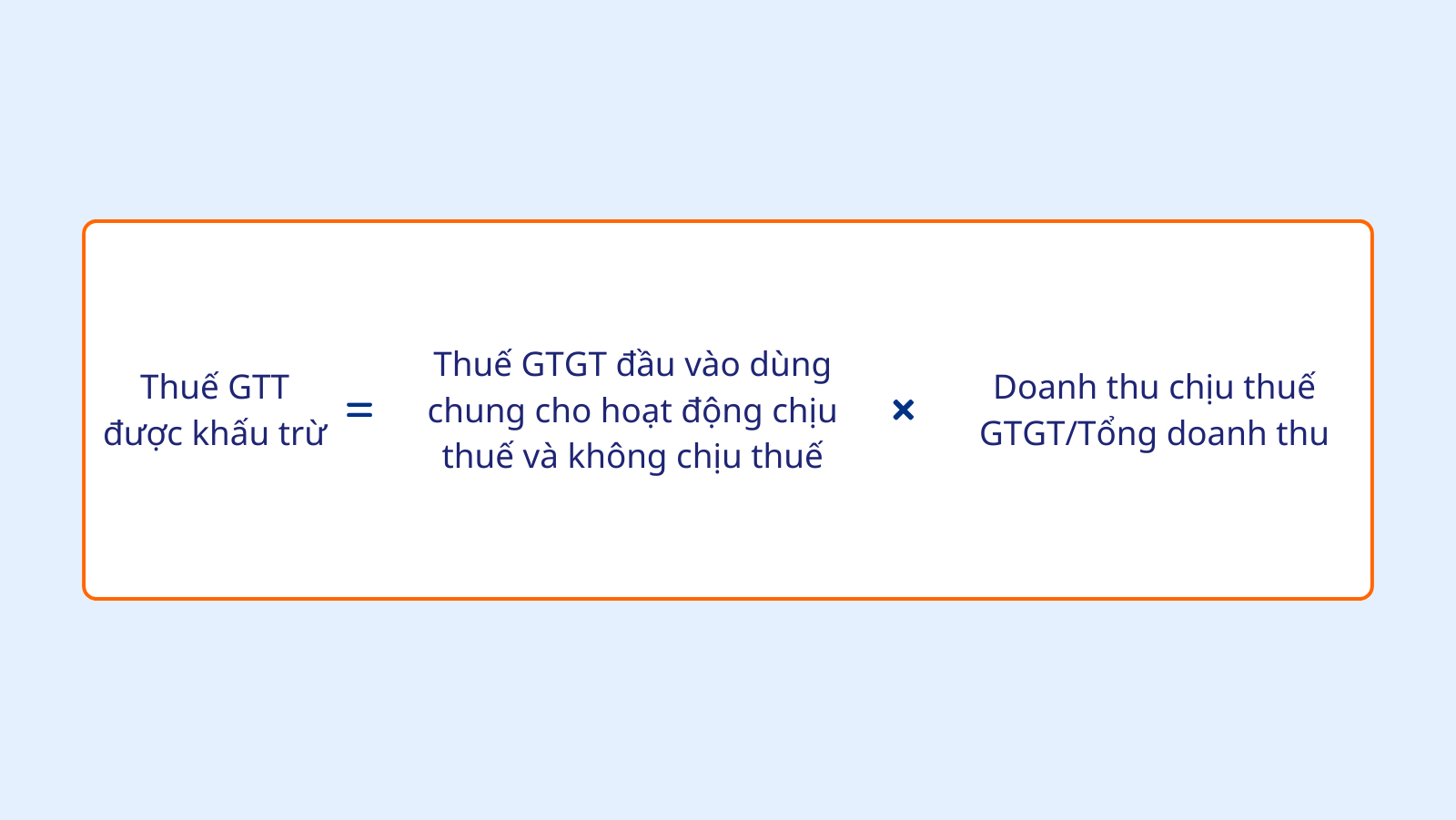

- Nếu trong trường hợp kế toán không thể hạch toán riêng, thì công ty/ doanh nghiệp sẽ tính thuế GTGT được khấu trừ dựa trên tỷ lệ (%) giữa doanh thu chịu thuế và doanh thu không phải kê khai, so với tổng doanh thu của hàng hóa/ dịch vụ mà công ty/ doanh nghiệp bán ra.

Hàng tháng hoặc là hàng quý, công ty/ doanh nghiệp sẽ tạm phân bổ số thuế GTGT đầu vào được khấu trừ, sau đó cuối năm thì kế toán sẽ tiến hành phần bổ chính xác cũng như điều chỉnh lại sao cho hợp lý.

>>> Tham khảo thêm bài viết: Nguyên tắc kế toán cơ bản khi tiến hành khấu trừ thuế GTGT đầu vào.

+ Nếu dùng cho hoạt động chịu thuế GTGT: thì công ty/ doanh nghiệp sẽ được khấu trừ toàn bộ số thuế GTGT đầu vào.

+ Nếu dùng cho hoạt động không chịu thuế GTGT: thì số thuế GTGT đầu vào sẽ không được khấu trừ.

>>> Tham khảo thêm các bài viết liên quan:

- Điều kiện để doanh nghiệp được khấu trừ thuế GTGT đầu vào

- Dịch vụ báo cáo tài chính cuối năm (BCTC) - Giải pháp tối ưu cho doanh nghiệp

Cụ thể, phần thuế GTGT đầu vào sẽ được tính dựa trên tỷ lệ phần trăm giữa doanh thu chịu thuế và doanh thu không chịu thuế, so với tổng doanh thu hàng hoá/ dịch vụ bán ra.

➨ Có nghĩa là, khi kế toán không thể xác định được chính xác thuế GTGT đầu vào thuộc về hoạt động chịu thuế hay không chịu thuế, thì cần phải phân bổ theo tỷ lệ doanh thu, để đảm bảo được tính hợp lệ của phần thuế được khấu trừ.

>>> Hằng tháng hoặc là hằng quý, thì công ty/ doanh nghiệp sẽ tạm phân bổ số thuế GTGT dùng chung cho hoạt động chịu thuế và không chịu thuế. Sau đó thì đến cuối năm kế toán sẽ tiến hành phân bổ lại chính xác số thuế GTGT đầu vào mà doanh nghiệp được khấu trừ trong năm.

>>> Tham khảo thêm về gói dịch vụ hoàn thuế GTGT tại Viện Kế Toán

Công ty A là công ty chuyên về sản xuất bàn ghế và cung cấp phần mềm tin học, công ty này đang tiến hành kê khai và nộp thuế GTGT theo quý.

Tại quý 2/ 2024 số liệu kế toán của công ty này như sau:

- Đối với tình hình bán ra:

+ Ngày 15/05/2024: Công ty A có xuất bán 1 bộ bàn ghế cho Công ty Z, giá chưa bao gồm VAT là 8 triệu/bộ, với thuế suất là 10%;

+ Ngày 25/05/2024: công ty A bán 1 phần mềm tin học cho Công ty Z, với giá bán là 5 triệu;

- Đối với tình hình mua vào:

+ Ngày 10/04/2024, thì Công ty A mua 10m3 ván ép của Công ty Y có tiền thuế GTGT đầu vào dùng cho hoạt động chịu thuế. Gía mà chưa bao gồm VAT là 1tr/m3, với mức thuế suất là 10%;

+ Ngày 05/06/2023, Công ty A thanh toán tiền điện/ nước trong kỳ với số tiền chưa bao gồm VAT là 1tr, với thuế suất 10%;

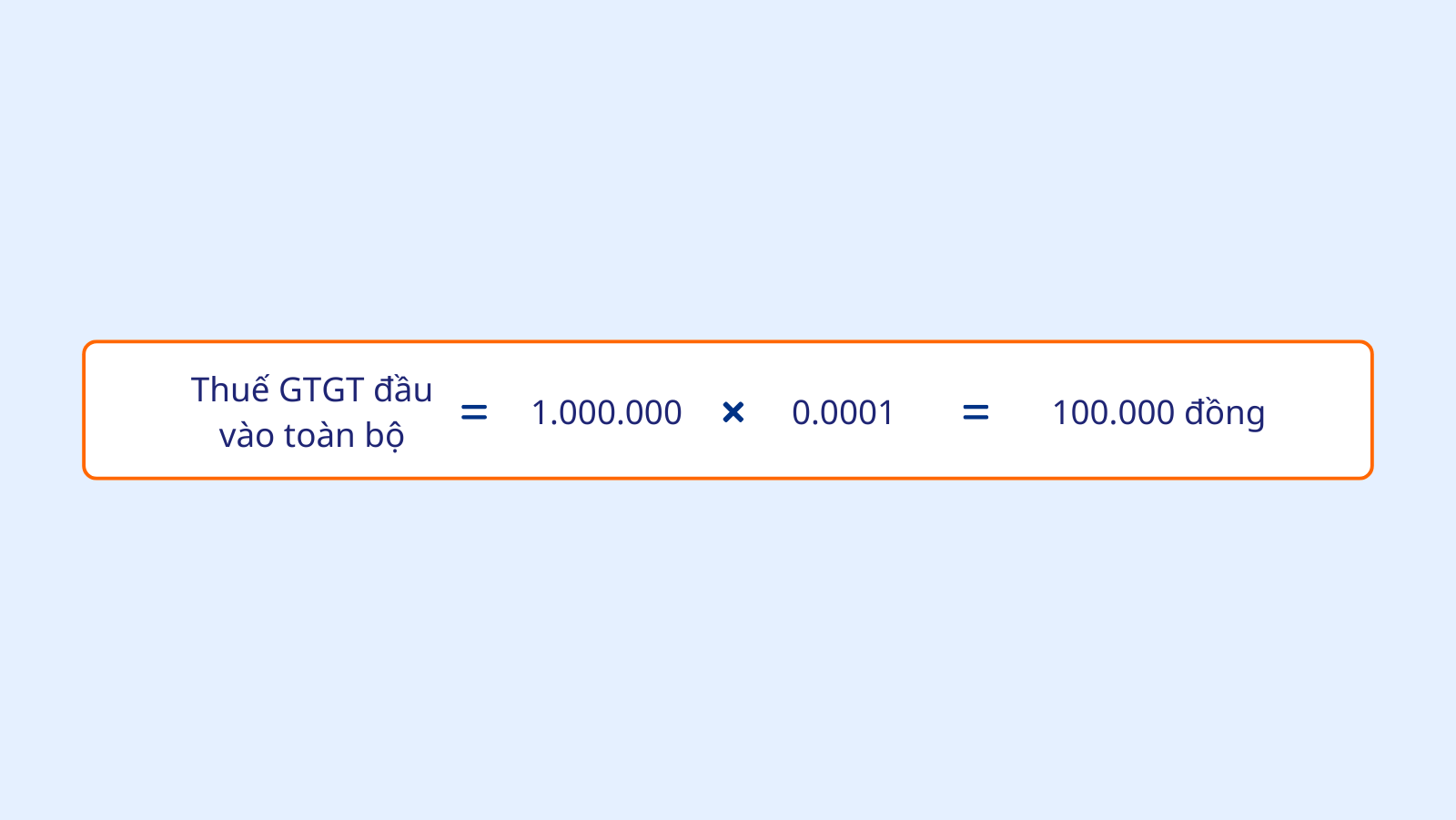

>>> Lúc này thì vào cuối quý Công ty A sẽ xác định được: Nghiệp vụ ngày 10/04/2024 có tiền thuế GTGT đầu vào chịu thuế.

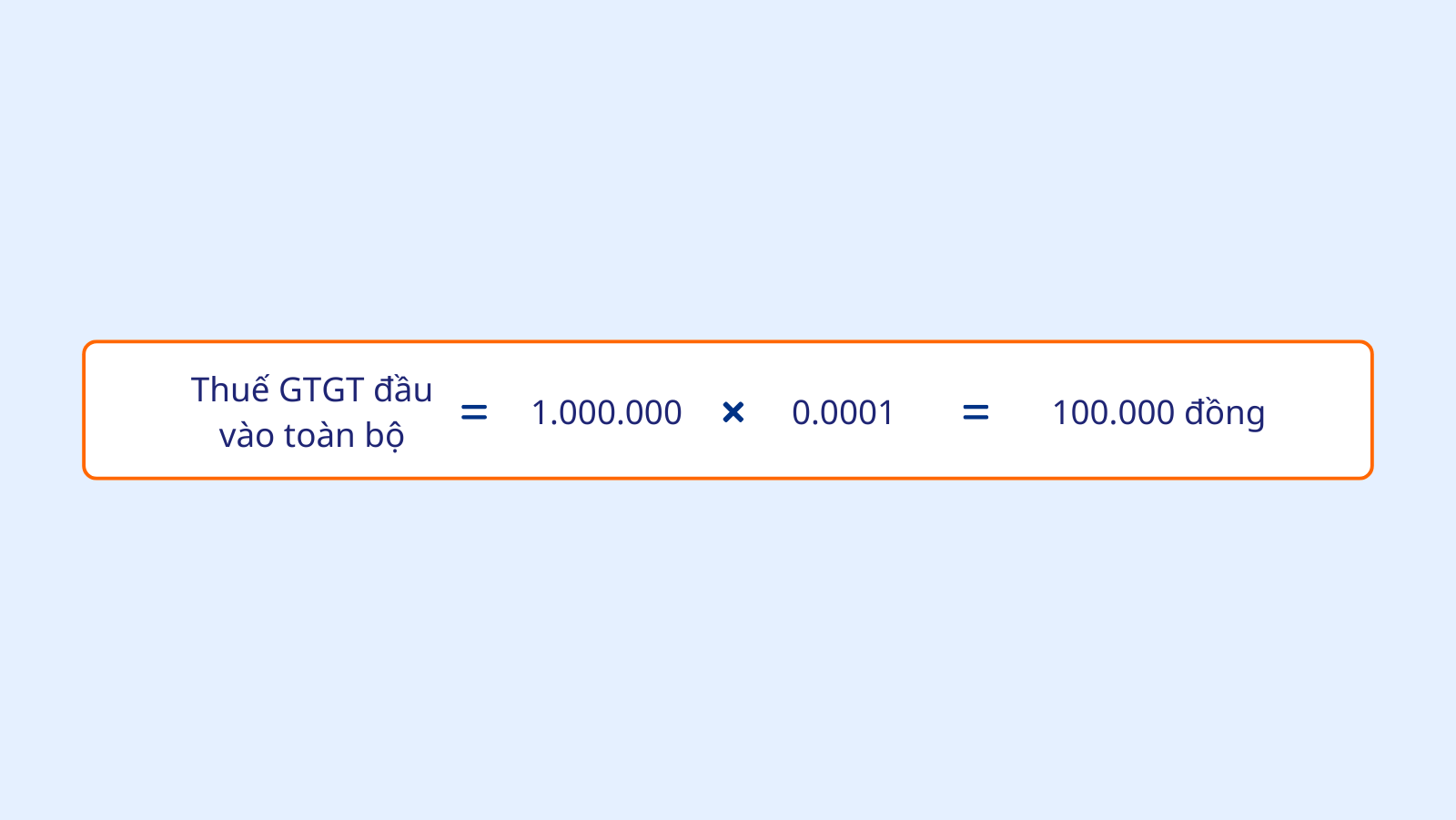

Lúc này, phần tiền thuế này sẽ được khấu trừ thuế GTGT đầu vào như bảng dưới đây:

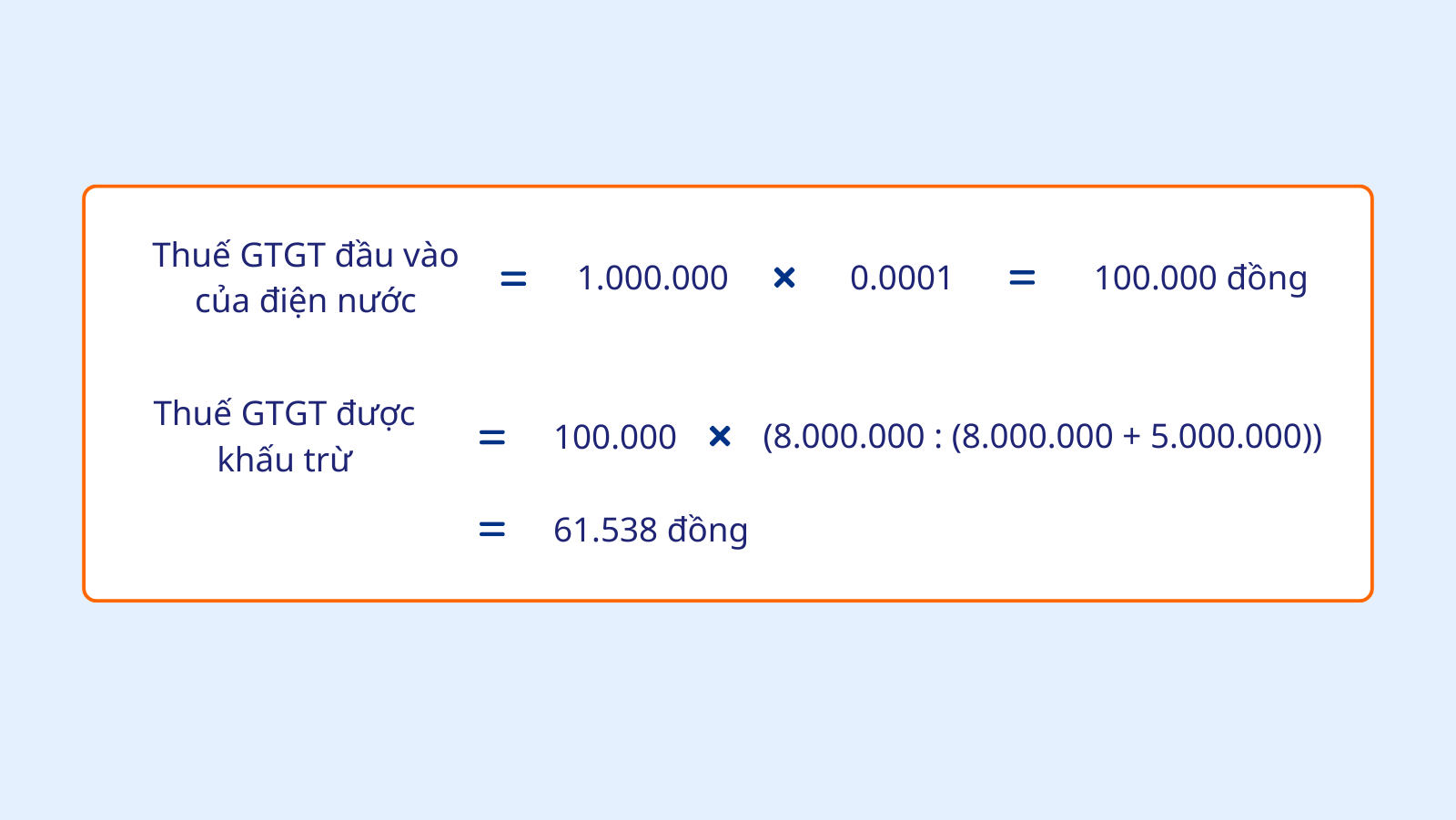

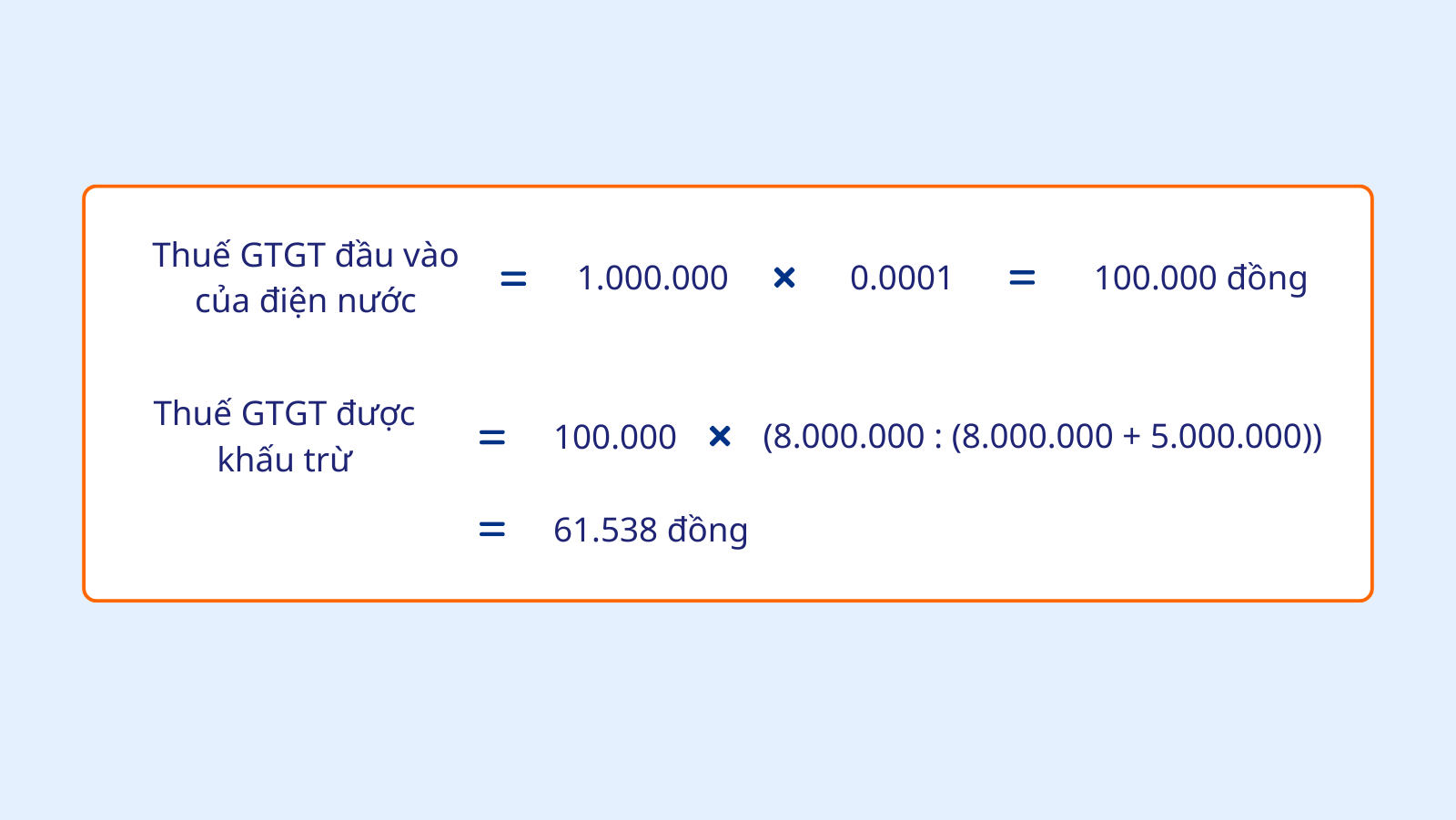

>>> Nghiệp vụ kế toán vào ngày 05/06/204- tức là việc thanh toán tiền điện/ nước trong kỳ dùng cho hoạt động chịu thuế (hoạt động sản xuất bàn ghế) và không chịu thuế (hoạt động sản xuất phần mềm).

Vì thế, Viện Kế Toán sẽ tiến hành phân bổ lại số tiền thuế theo tỷ lệ doanh thu như sau:

>>> Quý 2/2024, thì số tiền thuế GTGT mà công ty An được khấu trừ là: 100.000 + 61.538= 161.538 đồng

Đến cuối năm 2024, kế toán của công ty A câ tính lại số tiền thuế GTGT được khấu trừ và điều chỉnh chỉ tiêu sao cho phù hợp. Khi đó:

- Nếu tổng số thuế GTGT trong kỳ > Số thuế GTGT được tính khấu trừ cuối năm: thì kế toán cần phải kê khai điều chỉnh giảm số thuế chênh lệch vào chỉ tiêu [25] của tờ khai thuế 01/GTGT quý 4/2024.

- Nếu số thuế GTGT trong kỳ < Số thuế GTGT được khấu trừ cuối năm: thì kế toán cần phải điều chỉnh tăng số thuế chệnh lệch đó vào chỉ tiêu [25] của tờ khai 01/GTGT.

>>> Liên hệ với Viện Kế Toán- Công ty cung cấp dịch vụ kế toán qua HOTLINE: 0916.636.419 để được tư vấn/ báo giá ngay nhé!!!

1. Quy định về việc phân bổ thuế GTGT đầu vào chịu thuế và không chịu thuế

Cách phân bổ thuế GTGT đầu vào đối với những cái hàng hóa/ dịch vụ sử dụng chịu thuế và không chịu thuế VAT được quy định rõ ràng tại Khoản 9, Điều 1 của Thông tư 26/2015/TT-BCT. Được quy định cụ thể như sau:- Đối với thuế GTGT đầu vào của hàng hóa/ dịch vụ được sử dụng đồng thời cho hoạt động sản xuất và kinh doanh hàng hóa/ dịch vụ chịu thuế và không chịu thuế, thì chỉ phần kê khai thuế GTGT liên quan đến hàng hóa/ dịch vụ chịu thuế mới được khấu trừ.

Kế toán các công ty/doanh nghiệp phải hạch toán riêng từng phần thuế GTGT đầu vào được khấu trừ và không được khấu trừ.

- Nếu trong trường hợp kế toán không thể hạch toán riêng, thì công ty/ doanh nghiệp sẽ tính thuế GTGT được khấu trừ dựa trên tỷ lệ (%) giữa doanh thu chịu thuế và doanh thu không phải kê khai, so với tổng doanh thu của hàng hóa/ dịch vụ mà công ty/ doanh nghiệp bán ra.

Hàng tháng hoặc là hàng quý, công ty/ doanh nghiệp sẽ tạm phân bổ số thuế GTGT đầu vào được khấu trừ, sau đó cuối năm thì kế toán sẽ tiến hành phần bổ chính xác cũng như điều chỉnh lại sao cho hợp lý.

>>> Tham khảo thêm bài viết: Nguyên tắc kế toán cơ bản khi tiến hành khấu trừ thuế GTGT đầu vào.

2. Hướng dẫn phân bổ thuế GTGT đầu vào giữa chịu thuế và không chịu thuế

- Trường hợp nào kế toán có thể tách riêng thuế GTGT đầu vào giữa chịu thuế và không chịu thuế:

Khi kế toán của các công ty/ doanh nghiệp có thể phân định rõ ràng tiền thuế GTGT đầu vào chịu thuế hoặc không chịu thuế, thì việc phân bổ sẽ như sau:+ Nếu dùng cho hoạt động chịu thuế GTGT: thì công ty/ doanh nghiệp sẽ được khấu trừ toàn bộ số thuế GTGT đầu vào.

+ Nếu dùng cho hoạt động không chịu thuế GTGT: thì số thuế GTGT đầu vào sẽ không được khấu trừ.

>>> Tham khảo thêm các bài viết liên quan:

- Điều kiện để doanh nghiệp được khấu trừ thuế GTGT đầu vào

- Dịch vụ báo cáo tài chính cuối năm (BCTC) - Giải pháp tối ưu cho doanh nghiệp

- Còn đối với trường hợp kế toán không thể tách riêng tiền thuế GTGT đầu vào, thì:

Nếu kế toán không thể phân biệt rõ tiền thuế GTGT đầu vào giữa chịu thuế và không chịu thuế, thì cách tính khấu trừ thuế GTGT sẽ được thực hiện theo tỷ lệ (%) doanh thu.Cụ thể, phần thuế GTGT đầu vào sẽ được tính dựa trên tỷ lệ phần trăm giữa doanh thu chịu thuế và doanh thu không chịu thuế, so với tổng doanh thu hàng hoá/ dịch vụ bán ra.

➨ Có nghĩa là, khi kế toán không thể xác định được chính xác thuế GTGT đầu vào thuộc về hoạt động chịu thuế hay không chịu thuế, thì cần phải phân bổ theo tỷ lệ doanh thu, để đảm bảo được tính hợp lệ của phần thuế được khấu trừ.

>>> Hằng tháng hoặc là hằng quý, thì công ty/ doanh nghiệp sẽ tạm phân bổ số thuế GTGT dùng chung cho hoạt động chịu thuế và không chịu thuế. Sau đó thì đến cuối năm kế toán sẽ tiến hành phân bổ lại chính xác số thuế GTGT đầu vào mà doanh nghiệp được khấu trừ trong năm.

>>> Tham khảo thêm về gói dịch vụ hoàn thuế GTGT tại Viện Kế Toán

3. Ví dụ về cách phân bổ thuế GTGT đầu vào và chịu thuế

Để giúp kế toán, doanh nghiệp dễ hình dung thì Viện Kế Toán- Công ty cung cấp dịch vụ kế toán sẽ lấy một ví dụ cụ thể cho việc khấu trừ thuế GTGT như sau:Công ty A là công ty chuyên về sản xuất bàn ghế và cung cấp phần mềm tin học, công ty này đang tiến hành kê khai và nộp thuế GTGT theo quý.

Tại quý 2/ 2024 số liệu kế toán của công ty này như sau:

- Đối với tình hình bán ra:

+ Ngày 15/05/2024: Công ty A có xuất bán 1 bộ bàn ghế cho Công ty Z, giá chưa bao gồm VAT là 8 triệu/bộ, với thuế suất là 10%;

+ Ngày 25/05/2024: công ty A bán 1 phần mềm tin học cho Công ty Z, với giá bán là 5 triệu;

- Đối với tình hình mua vào:

+ Ngày 10/04/2024, thì Công ty A mua 10m3 ván ép của Công ty Y có tiền thuế GTGT đầu vào dùng cho hoạt động chịu thuế. Gía mà chưa bao gồm VAT là 1tr/m3, với mức thuế suất là 10%;

+ Ngày 05/06/2023, Công ty A thanh toán tiền điện/ nước trong kỳ với số tiền chưa bao gồm VAT là 1tr, với thuế suất 10%;

>>> Lúc này thì vào cuối quý Công ty A sẽ xác định được: Nghiệp vụ ngày 10/04/2024 có tiền thuế GTGT đầu vào chịu thuế.

Lúc này, phần tiền thuế này sẽ được khấu trừ thuế GTGT đầu vào như bảng dưới đây:

>>> Nghiệp vụ kế toán vào ngày 05/06/204- tức là việc thanh toán tiền điện/ nước trong kỳ dùng cho hoạt động chịu thuế (hoạt động sản xuất bàn ghế) và không chịu thuế (hoạt động sản xuất phần mềm).

Vì thế, Viện Kế Toán sẽ tiến hành phân bổ lại số tiền thuế theo tỷ lệ doanh thu như sau:

>>> Quý 2/2024, thì số tiền thuế GTGT mà công ty An được khấu trừ là: 100.000 + 61.538= 161.538 đồng

Đến cuối năm 2024, kế toán của công ty A câ tính lại số tiền thuế GTGT được khấu trừ và điều chỉnh chỉ tiêu sao cho phù hợp. Khi đó:

- Nếu tổng số thuế GTGT trong kỳ > Số thuế GTGT được tính khấu trừ cuối năm: thì kế toán cần phải kê khai điều chỉnh giảm số thuế chênh lệch vào chỉ tiêu [25] của tờ khai thuế 01/GTGT quý 4/2024.

- Nếu số thuế GTGT trong kỳ < Số thuế GTGT được khấu trừ cuối năm: thì kế toán cần phải điều chỉnh tăng số thuế chệnh lệch đó vào chỉ tiêu [25] của tờ khai 01/GTGT.

>>> Liên hệ với Viện Kế Toán- Công ty cung cấp dịch vụ kế toán qua HOTLINE: 0916.636.419 để được tư vấn/ báo giá ngay nhé!!!

Tin liên quan :

Thành lập công ty

Dịch vụ kế toán

ĐÀO TẠO KẾ TOÁN